こんにちは。ともぞーです。

お子さんがおられるご家庭のお悩みの一つに教育資金をどのように貯めるかというのがあると思います。

大学卒業までおおよそ1000万円の負担にどう備えるか、一大事です。

その方法は学資保険が最もポピュラーだと思います。

かくいうともぞーも子どもが生まれた際にまず頭に浮かんだのが学資保険でした。

いざ学資保険を調べてみると満期での受取金額が110%以下が当たり前で、資金拘束が長いわりに全然増えんやないかーい!!と愕然としました。

長期にわたって小額から積み立てできたり、父親が死亡した場合の補償がついてたりもするので選択肢としてゼロではないと思いますが、ともぞーは如何せんメリットを感じられませんでした。

そこで目を付けたのがジュニアNISAです。

税的優遇を受けられるだけ受けてしまえ!という理由もありますが、お子さんがまだ小さいご家庭で、2023年までにまとまった金額(年額80万円)を準備できるという方にオススメできる制度です。

では、詳しく見ていきましょう。

ジュニアNISAとは

ジュニアNISAは2016年1月からスタートした制度です。

0-19歳の未成年を対象としており、日本在住であれば誰でも開設可能です。

基本情報は以下の通りです。

| 非課税対象 | 株式/投資信託などへの投資から得られる配当金や売却益 |

| 口座開設可能数 | 1人1口座 |

| 非課税投資枠 | 毎年80万円まで |

| 非課税期間 | 最長5年間 (20歳になるまでは非課税で保有可能) |

| 運用管理者 | 口座開設者の二親等以内の親族 |

| 払い出し | 18歳まで払い出し不可 |

最重要情報としては2023年で制度終了するということ。。。

この制度の難点が18歳まで払い出し不可という点だったのですが、2023年で制度終了してしまうことで払い出し制限が撤廃するのです!

今までの制度であれば大学資金としてしか扱えませんでしたが、それ以前に資金が必要となった場合にも払い出しすることができるようになりました。

加入者が少ないことが理由に制度を打ち切るよう決定されたようですが、打ち切りを機に加入者が増えたらしいというのがなんとも皮肉な結末です。(笑)

しかしユーザーとしてはこれを見逃すわけにはいきません!!

ひとしきり情報を集めたともぞーも早速2020年から楽天証券でジュニアNISAをはじめました。

それではジュニアNISAのオススメできる点、デメリットを紹介していきます。

ジュニアNISAの3つのオススメポイント

乳幼児を持つご家庭であれば投資期間を15年程度確保できる。

ともぞー家では子供が1歳の年にジュニアNISAを開設したので、大学資金をターゲットに考えると17年間の投資期間を確保できています。

長期投資をオススメする理由は次の通りです。

- 複利の効果を刈り取るには時間を味方につける必要がある。

- 市場の変動を考慮しても長期投資であれば元本割れのリスクが低下していく。

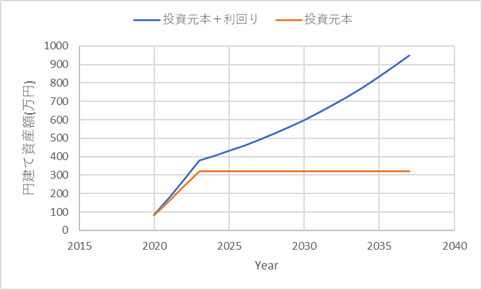

皮算用ではありますが、S&P500のインフレ調整後の期待リターンは年率6.8%ですので、2023年までジュニアNISA枠を満額運用すると以下のようなリターンが期待できます。

市場成長が見込み違いだったというようなリスクは当然ありますが、学資保険のトータル数%のリターンを考慮すると、選択肢に入れる価値はあると考えます。

投資対象の範囲が広い

ジュニアNISAでは積立NISAとは違い投資対象となる金融商品の幅が広いです。

| 積立NISA | ジュニアNISA | |

| 投資信託 | 〇 | 〇 |

| 国内株式 | × | 〇 |

| 海外株式 | × | 〇 |

| ETF | × | 〇 |

| REIT | × | 〇 |

とは言っても長期の分散投資こそがジュニアNISAの王道の運用方法であるのはまちがいありません。

従って、全米 または 全世界を対象としたインデックスに対して次のいずれかの商品を選択するのが最適解だと考えています。

インデックスに連動した投資信託→配当金を出さずに自動再投資して効率最大化

インデックスに連動したETF→配当金を基に子供とお金の勉強もできる

ともぞー的には資産の最大化を狙いたいなら投資信託、配当金を使って別の目的に使いたい(例:お金の教育)ならETFがオススメです。

ともぞー家は投資信託を選択してドルコスト平均法で毎月コツコツと積み立てています。

子どものお金の教育の足掛かりになる

ともぞーの実体験にはいたっていませんが、ゆくゆくは子どものお金の教育のとっかかりにしたいなーと考えています。

物心ついたときにどのような値動きをしているのかは見当が付きませんが、それも含めて面白い題材になるのでは?と考えています。

長い人生を生き抜くための”お金の教養”を身に着けてほしいものです。

ジュニアNISAの2つのデメリット

十分な投資期間を確保できないケースがある。

十分に長期投資の期間を確保できない場合、利益が乗りにくいだけでなく元本割れのリスクは高まります。

中学校のお子さんのために教育資金を確保したいのようなご家庭であればジュニアNISAは最適解ではないかもしれません。

数年後に資金が必要であるという場合には他の金融商品と比較して十分にリスクとリターンを考えて選択されることをオススメします。

学資保険のような死亡保障がない。

学資保険であれば契約者が死亡してしまった場合にはその後の払い込みが不要になる死亡保障がついているものも多くありますが、ジュニアNISAには当然のことながらそのようなものはありません。

2023年までの払い込みになるので杞憂かもしれませんが、万が一を想定すると考慮すべきポイントに入ってくるのかも。。。しれませんね。

ともぞー家的には万が一を想定するのであれば、夫が亡くなった場合に妻が資産管理を継続できるのかというリスクの方が高いですね。

投資を含めた家計の管理はともぞーがやっていますので、妻は全体像を把握できていないのが実情です。

このギャップを埋めるためにこのブログでともぞーの考え方を残していこうと思っています。

脱線しちゃいましたね(笑)

ジュニアNISAで積み立てしたい投資信託

ともぞーのオススメする金融商品は投資信託です。

じゃあ何を買えばいいのかといわれると別の記事でも紹介していますが、やはり次の3つです。

- 楽天・全米株式・インデックスファンド

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim オールカントリー

それぞれの商品の詳細は次の記事をチェックしてみてください。

まとめ

ジュニアNISAについて紹介してきましたが、ポイントは次の通りです。

- 長期の投資期間が確保できるご家庭にはオススメ。

- 投資先とする金融商品は投資信託が楽。

- 制度改正により引き出し時期の制限が撤廃されたのでより一層オススメ!

- 2023年までにまとまった金額を払い込みできる人はぜひ!

- 子どものマネーリテラシー向上にも一役買うかも。

教育資金の備えといえば学資保険という先入観を捨て、新しい選択肢のことも考えてみませんか??

それではまたの機会に。

Have a fantastic day!

コメント